- Эффект финансового рычага (Degree of financial leverage – DFL)

- Формула эффекта финансового рычага, методика расчета

- Понятие левериджа

- Леверидж и рентабельность

- Экономическая сторона

- Классификация

- Эффект финансового левериджа

- Норматив показателя

- Формула для вычисления

- Налоговый корректор

- Дифференциал левериджа

- Коэффициент кредитного рычага

- Рекомендуемое значение плеча

- Пример расчета

Эффект финансового рычага (Degree of financial leverage – DFL)

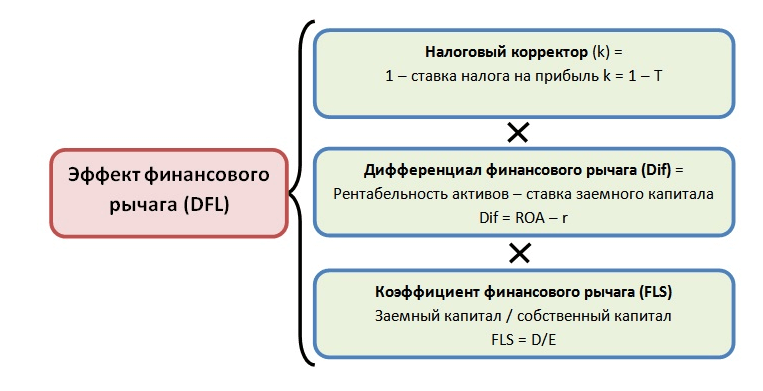

Эффект финансового рычага это показатель, отражающий изменение рентабельности собственных средств, полученное благодаря использованию заемных средств и рассчитывается по следующей формуле:

где,

DFL — эффект финансового рычага, в процентах;

t — ставка налога на прибыль, в относительной величине;

ROA — рентабельность активов (экономическая рентабельность по EBIT) в %;

r — ставка процента по заемному капиталу, в %;

D — заемный капитал;

E — собственный капитал.

Эффект финансового рычага проявляется в разности между стоимостью заемного и размещенного капиталов, что позволяет увеличить рентабельность собственного капитала и уменьшить финансовые риски.

Положительный эффект финансового рычага базируется на том, что банковская ставка в нормальной экономической среде оказывается ниже доходности инвестиций. Отрицательный эффект (или обратная сторона финансового рычага) проявляется, когда рентабельность активов падает ниже ставки по кредиту, что приводит к ускоренному формированию убытков.

Кстати, общераспространенная теория гласит что, ипотечный кризис США был проявлением отрицательного эффекта финансового рычага. При запуске программы нестандартного ипотечного кредитования ставки по кредитам были низкими, цены же на недвижимость росли. Малообеспеченные слои населения были вовлечены в финансовые спекуляции, поскольку практически единственной возможностью вернуть кредит для них была продажа подорожавшего жилья. Когда цены на жилье поползли вниз, а ставки по кредитам в связи с увеличивающимися рисками поднялись (рычаг начал генерировать не прибыль, а убытки), пирамида рухнула.

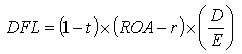

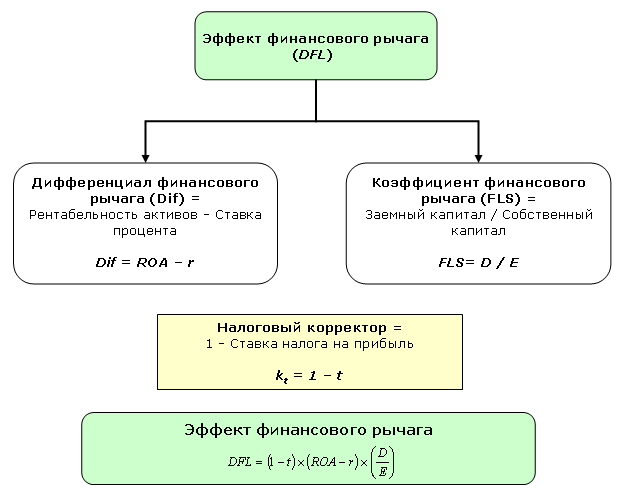

Составляющие эффекта финансового рычага представлены на нижеприведенном рисунке:

Как видно из рисунка эффект финансового рычага (DFL) представляет собой произведение двух составляющих, скорректированное на налоговый коэффициент (1 — t), который показывает в какой степени проявляется эффект финансового рычага в связи с различным уровнем налога на прибыль.

Одной из основных составляющих формулы выступает так называемый дифференциал финансового рычага (Dif) или разница между рентабельностью активов компании (экономической рентабельностью), рассчитанной по EBIT, и ставкой процента по заемному капиталу:

где,

r — ставка процента по заемному капиталу, в %;

ROA — рентабельность активов (экономическая рентабельность по EBIT) в %.

Дифференциал финансового рычага является главным условием, образующим рост рентабельности собственного капитала. Для этого необходимо, чтобы экономическая рентабельность превышала процентную ставку платежей за пользование заемными источниками финансирования, т.е. дифференциал финансового рычага должен быть положительным. Если дифференциал станет меньше нуля, то эффект финансового рычага будет действовать только во вред организации.

Второй составляющей эффекта финансового рычага выступает коэффициент финансового рычага (плечо финансового рычага – FLS), характеризующий силу воздействия финансового рычага и определяемый как отношение заемного капитала (D) к собственному капиталу (E):

Таким образом, эффект финансового рычага складывается из влияния двух составляющих: дифференциала и плеча рычага.

Дифференциал и плечо рычага тесно взаимосвязаны между собой. До тех пор, пока рентабельность вложений в активы превышает цену заемных средств, т.е. дифференциал положителен, рентабельность собственного капитала будет расти тем быстрее, чем выше соотношение заемных и собственных средств. Однако по мере роста доли заемных средств растет их цена, начинает снижаться прибыль, в результате падает и рентабельность активов и, следовательно, возникает угроза получения отрицательного дифференциала.

По оценкам экономистов на основании изучения эмпирического материала успешных зарубежных компаний, оптимально эффект финансового рычага находится в пределах 30–50% от уровня экономической рентабельности активов (ROA) при плече финансового рычага 0,67-0,54. В этом случае обеспечивается прирост рентабельности собственного капитала не ниже прироста доходности вложений в активы.

Эффект финансового рычага способствует формированию рациональной структуры источников средств предприятия в целях финансирования необходимых вложений и получения желаемого уровня рентабельности собственного капитала, при которой финансовая устойчивость предприятия не нарушается.

Используя выше приведенную формулу, произведем расчет эффекта финансового рычага.

| Показатели | Eд. изм. | Величина |

|---|---|---|

| Собственный капитал | тыс. руб. | 45 879,5 |

| Заемный капитал | тыс. руб. | 35 087,9 |

| Итого капитал | тыс. руб. | 80 967,4 |

| Операционная прибыль | тыс. руб. | 23 478,1 |

| Ставка процента по заемному капиталу | % | 12,5 |

| Сумма процентов по заемному капиталу | тыс. руб. | 4 386,0 |

| Ставка налога на прибыль | % | 24,0 |

| Налогооблагаемая прибыль | тыс. руб. | 19 092,1 |

| Сумма налога на прибыль | тыс. руб. | 4 582,1 |

| Чистая прибыль | тыс. руб. | 14 510,0 |

| Рентабельность собственного капитала | % | 31,6% |

| Эффект финансового рычага (DFL) | % | 9,6% |

Расчет эффекта финансового рычага (скачать)

Результаты вычислений, представленные в таблице, показывают, что посредством привлечения заемного капитала организация получила возможность увеличения рентабельности собственного капитала на 9,6%.

Финансовый рычаг характеризует возможность повышения рентабельности собственного капитала и риск потери финансовой устойчивости. Чем выше доля заемного капитала, тем выше чувствительность чистой прибыли к изменению балансовой прибыли. Таким образом, при дополнительном заимствовании может возрасти рентабельность собственного капитала при условии:

если ROA > i, то ROE > ROA и ΔROE = (ROA — i) * D/E

Следовательно, целесообразно привлекать заемные средства, если достигнутая рентабельность активов, ROA превышает процентную ставку за кредит, i. Тогда увеличение доли заемных средств позволит повысить рентабельность собственного капитала. Однако при этом необходимо следить за дифференциалом (ROA — i), так как при увеличении плеча финансового рычага (D/E) кредиторы склонны компенсировать свой риск повышением ставки за кредит. Дифференциал отражает риск кредитора: чем он больше, тем меньше риск. Дифференциал не должен быть отрицательным, и эффект финансового рычага оптимально должен быть равен 30 — 50% от рентабельности активов, так как чем сильнее эффект финансового рычага, тем выше финансовый риск невозврата кредита, падения дивидендов и курса акций.

Уровень сопряженного риска характеризует операционно-финансовый рычаг. Операционно-финансовый рычаг наряду с позитивным эффектом увеличения рентабельности активов и собственного капитала в результате роста объема продаж и привлечения заемных средств отражает также риск снижения рентабельности и получения убытков.

Источник

Формула эффекта финансового рычага, методика расчета

Формула эффекта финансового рычага показывает соотношение собственных и привлеченных средств у хозяйствующего субъекта. На основе результатов можно судить о рентабельности производства и финансовой самостоятельности юрлица.

Понятие левериджа

Финансовым рычагом (кредитным плечом, кредитным рычагом, финансовым левериджем) считается показатель, отражающий воздействие привлеченных денег на значение чистой прибыли. В финансовом анализе компании показатель имеет первостепенную значимость. Аналогично с физическим понятием рычага в экономике он позволяет прикладывать меньше труда для извлечения большей прибыли.

Смысл применения левериджа: преобразование количества заемных и собственных средств в активах организации. Наращивание заемных финансов одновременно понижает финансовую независимость хозсубъекта и увеличивает получаемую прибыль.

Леверидж и рентабельность

Соотношение задолженности хозсубъекта к собственным активам – это коэффициент кредитного рычага. При расчетах рекомендуется учитывать активы по рыночной цене и объем обязательств компании.

Величина коэффициента отражает следующее:

- рентабельность собственных активов при привлечении кредитных средств;

- показатель риска утраты финансовой независимости из-за увеличения долговых обязательств.

Эффект кредитного рычага отражает рентабельность капитала компании при использовании займа. До уплаты налоговых платежей и процентов по займу его применение вызывает увеличение общей прибыли, что увеличивает показатели прибыли на акцию.

Экономическая сторона

Экономическая сторона эффекта финансового левериджа характеризуется повышением результативности производственно-хозяйственной работы субъекта за счет займа. Он может направляться на формирование основных средств, способствующих наращиванию финансового оборота, а также чистой прибыли. Увеличенный денежный поток способствует достижению цели владельцев компании – ее цена для акционеров и инвесторов возрастает.

Классификация

Кредитное плечо по продуктивности применения классифицируется по следующим признакам:

- Положительное обозначает, что компания получила выгоду от привлечения заемных финансов, превышающую плату (проценты) за использование кредита.

- Нейтральное плечо свидетельствует о том, что прибыль от привлечения дополнительных финансов и плата за их получения равны.

- Отрицательное плечо образуется, когда плата по процентам превышает финансовые показатели деятельности организации. Прибыль может отсутствовать вовсе либо быть меньше платы за кредит.

Эффект финансового левериджа

Значение финансового рычага взаимосвязано с эффектом финансового левериджа (ЭФЛ). Он показывает наращивание рентабельности активов компании после начала использования привлеченного займа. Благодаря ЭФЛ можно рассчитать продуктивность применения займа для повышения результативности работы компании. Разработано несколько методик расчета ЭФЛ. Самой простой из них считается та, что определяет ЭФЛ как разность между общим показателем рентабельности капитала и рентабельностью собственного капитала.

Норматив показателя

Нормативным показателем в условиях российской экономики для субъектов предпринимательства и юрлиц считается 1. То есть в составе активов должны быть одинаковые доли собственных и заемных финансов.

В странах Европы и США коэффициент финансового рычага для успешной производственной деятельности должен равняться 1,5 (на 60% заемных средств приходится 40% собственных).

Если по итогам расчетов значение превышает единицу, это свидетельствует о том, что основным источником активов являются кредиты. При значении коэффициента меньше 1 развитие производственной деятельности осуществляется за счет средств субъекта.

- сфера деятельности;

- оснащенность производственными мощностями;

- период деятельности;

- рентабельность работы;

- размеры юрлица и прочее.

При расчете коэффициента рекомендуется узнать соответствующие показатели у других компаний с аналогичной производственной деятельностью. Наибольшие показатели выходят у хозсубъектов со значительным количеством активов высокой ликвидности. Также высоким значениям способствует торговая деятельность предприятия с денежным потоком, который можно запланировать.

Формула для вычисления

Для вычисления плеча финансового левериджа потребуется найти частное между величинами кредитных и собственных финансов:

Формула эффекта финансового рычага вычисляется на основе 3-х показателей:

- налогового корректора;

- дифференциала кредитного рычага;

- коэффициента левериджа.

- Т – ставка в процентах по налогу на прибыль;

- ROA – показатель рентабельность основных средств;

- r – ставка в процентах за использование заемных финансов.

Эффект кредитного плеча может развернуться в обратную сторону в случае увеличения ставок по кредиту либо при сбоях в производственных процессах. Эти обстоятельства необходимо учитывать при расчетах.

Налоговый корректор

Этот коэффициент определяет влияние изменившейся ставки налога с прибыли на ЭФР. Налог с прибыли уплачивают хозсубъекты всех форм собственности и любых организационных форм. Ставка налога зависит от вида деятельности юрлица. Наименьшая величина ставки не может быть меньше 13,5%. К примеру, для малого предприятия, работающего в сфере ЖКХ, применяется конечная ставка в размере 15,5%. Если не использовать вычеты, то она возрастет до 20%.

Дифференциал левериджа

Это значение определяется, как разность между рентабельностью основных средств и процентной ставкой по займу.

Чтобы ЭФР был положительным, рентабельность капитала компании должна превышать величину процентов за кредиты. В противном случае (если кредитный рычаг имеет показатель ниже нуля) деятельность хозсубъекта считается убыточной. Это объясняется тем, что выплаты по процентам за кредит превышают показатели производственной деятельности юрлица.

Владельцам компании следует постоянно отслеживать величину дифференциала в связи с его постоянными колебаниями. На непостоянство показателя воздействуют обстоятельства:

- Из-за нестабильной экономической ситуации цена кредитных средств может увеличиться до показателей, превышающих значение валовой прибыли компании. В этом случае в расчетах учитывается ставка, используемая в налогообложении.

- Из-за уменьшения объемов производственной деятельности начнет снижаться и показатель валовой прибыли. В этой ситуации отрицательный дифференциал появится при неизменных кредитных ставках из-за понижения валовой прибыли хозяйствующего субъекта.

Все о финансовых рычагах на видео:

Коэффициент кредитного рычага

Этот показатель определяет долю заемных финансов (кредитов) во всей структуре капитала хозяйствующего субъекта. По этому коэффициенту рассчитывается воздействие заемного капитала на ЭФР.

Рекомендуемое значение плеча

Практический опыт показывает, что приемлемая величина финансового плеча (долевого отношения собственного и заемного капиталов) для хозяйствующих субъектов варьируется в пределах от 0,5 до 0,7. То есть, доля заемных денег в основных средствах юрлица должна составлять 50-70%. Но при расчетах учитывается специфика производства.

Дальнейшее увеличение доли привлеченных средств приведет к большим финансовым рискам:

- утрата финансовой самостоятельности;

- понижение платежеспособности;

- банкротство и так далее.

Пример расчета

В соответствии с данными бухгалтерской отчетности на конец 2019 года сумма заемных активов составляет 34 500 тыс. руб. из них:

- долгосрочные обязательства – 25 000 тыс. руб.;

- краткосрочные обязательства – 9 500 тыс. руб.

Сумма собственных активов хозяйствующего субъекта составляет 43 800 тыс. руб., чистая прибыль – 11 400 тыс. руб.

К фл = 34 500 / 43 800 = 0,79

Из расчетов видно, что прибыть юрлица зависит от заемных средств на 79%.

- рентабельности собственного капитала по отношению к чистой прибыли: Рск 11 400 / 34 500 = 33%;

- рентабельности капитала: Рк = 11 400 / (34 500 + 43 800) х 100% = 14,6%.

ЭФЛ = Рск – Рк = 33-14,6 = 18,4%. Таким образом, заемные денежные средства влияют на показатель кредитного рычага на 18,4%.

Следовательно, однозначно определить уровень закредитованности для компании сложно. Займы требуются для развития производственной деятельности и увеличения рентабельности. Но необдуманное оформление кредитов приведет к тому, что компания не сможет своевременно погашать финансовые обязательства перед кредитором.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Источник